第四范式逐梦港股圈

文|光锥智能,作者孙光辛

比商汤稍早一点递交招股书的第四范式,却没能率先上市,2 月 14 日,第四范式因 6 个月内未通过聆讯,申请状态变为失效。10 天后,第四范式再度递交招股书,继续港股 IPO 之旅。

和很多 AI 企业一样,第四范式面临营收高速增长却依然亏损的现实。根据招股书,2021 年前三季度,第四范式实现收入 13.45 亿元,同比增 134.30%,实现经调整净亏损 3.93 亿元,同比增 30.1%,经调整亏损增长已小于营收的增长。

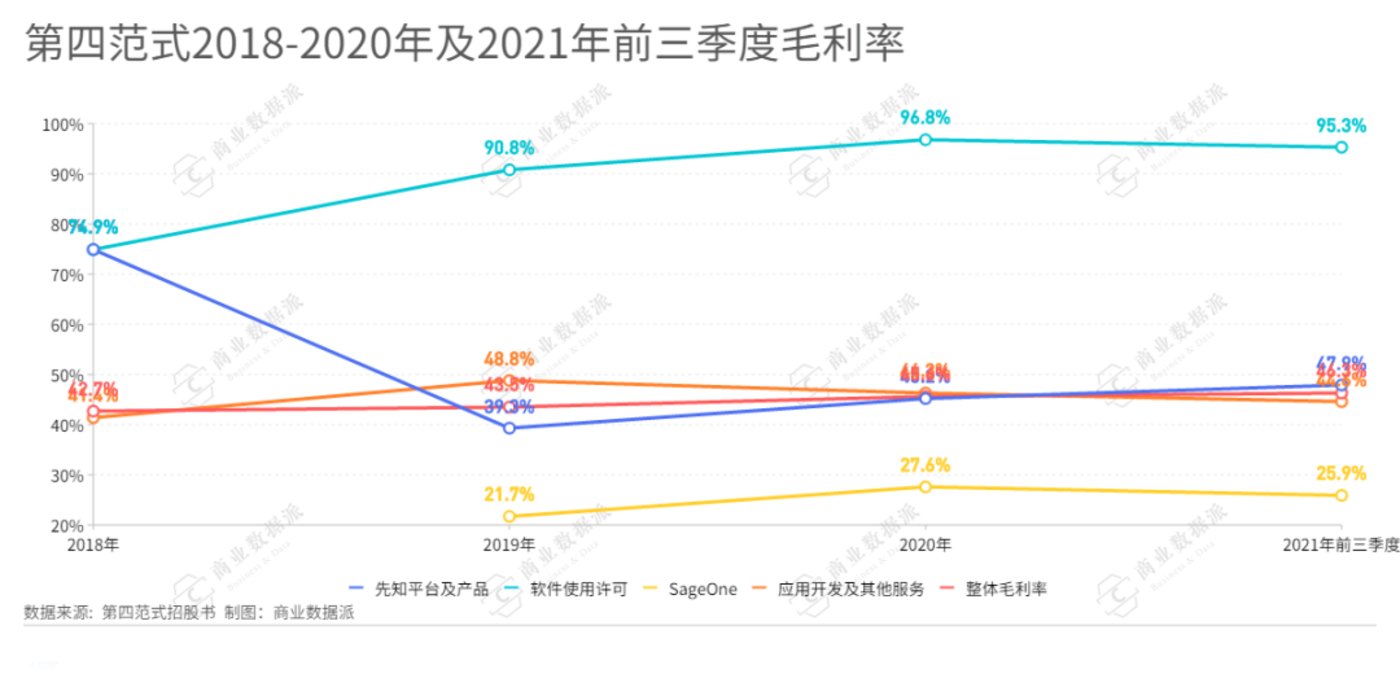

不过,第四范式出现了毛利率下降的情况,2021 年前三季度,第四范式的毛利率为 46.3%,同比降 1 个百分点。对于毛利率的下滑,第四范式表示是因为进入新行业增加的定制需求。

营收增长也离不开持续增加的研发和营销投入。同期,第四范式的三大费用出现了大幅度的增长,其中销售及营销开支为 3.67 亿元,同比增 108.02%;一般及行政开支为 4.86 亿元,同比增 154.21%;研发开支为 8.44 亿元,同比增 127.76%,增长均超过 100%。

按照目前的趋势,第四范式离扭亏为盈仍然需要一段时间,但并非是遥遥无期。相比视觉算法公司,第四范式的商业模式如何?时隔 6 个月后重启上市,第四范式能和商汤在港股汇合吗?

三大费用较高,盈利难题仍在

第四范式的收入来源主要是“先知平台及产品”、“应用开发及其他服务”,当前 50% 以上的收入来自于“先知平台及产品”,该部分业务收入主要包括软件使用许可收入和 SageOne(AI 算力平台)。

先知平台是第四范式解决方案的支柱,帮助企业构建自己的人工智能系统,简单来说就是用户通过软件使用许可及 SageOne,借助第四范式的先知平台开发人工智能应用,该平台主要通过自动机器学习算法驱动,将机器学习、应用、决策和评估的流程自动化。

当用户利用先知平台就新应用场景开发更多人工智能应用或增加应用场景,需要更多算力时,用户还需向第四范式购买额外的使用许可以获得更多的算力。因此,第四范式根据硬件数量、所需算力、软件的使用许可费以及部署、运营和维护的服务费向 SageOne 的客户收费。简单来说,就是通过软件授权+算力的组合向用户收费。

其“应用开发及其他服务”也是围绕先知平台展开。第四范式根据用户需要,利用先知平台替客户开发人工智能应用,并根据每个项目的人力消耗收费。

简单来说,第四范式的收入来源就是利用先知平台搭建人工智能应用,在 2019 年将 SageOne 商业化后,虽然还会为客户开发应用,但由客户自己开发自己的应用成为第四范式最主要的收入来源。

这么做的好处是可以集中人力为大客户大项目服务,减少为小客户小项目服务的成本,吸引更多中小企业购买其软件使用许可以及具体产品。体现在招股书中,就是第四范式对大客户的依赖减弱,在 SageOne 还未商业化的 2018 年,来自前五大客户的收入占比高达 60.1%,2019 年、2020 年、2021 年前三季度,第四范式来自前五大客户的收入占比分别为 40.9%、17.4%、13.3%。

不过,节约下来的人力成本不敌成本增长,这令第四范式 SageOne 的毛利率有所下滑。招股书显示,虽然较 2020 年底有所提升,但 2021 年前三季度,SageOne 的毛利率仅为 25.9%,较 2020 年同期下滑了 6 个百分点。第四范式的先知平台及产品的整体毛利率未下滑的原因,是毛利率高达 95.3% 的软件使用许可收入同比增 154.9% 至 2.20 亿元,收入占比同比上升至 16.3%,抵消了 SageOne 毛利下滑带来的影响。

SageOne(AI 算力平台)是一个软硬一体的产品,但第四范式本身并不具备相应的硬件能力,需要大量采购,如其 4Paradigm SageOne Advanced 在服务器上采用的基本上都是英特尔的硬件,这就导致在硬件方面,第四范式的毛利空间就被压缩了;算力也需要通过其他云服务解决,这也导致其算力部分的利润空间大大降低。

来源/第四范式官网

第四范式的另一项业务“应用开发及其他服务”同样面临毛利下滑的问题。2021 年前三季度,该业务的毛利率为 44.6%,同比降 2 个百分点。尽管第四范式表示单一定制项目的收入可达 3000 万元以上,平均项目收入为百万级,但近年来呈下降趋势。2018-2020 年,定制项目的平均收入分别为 260 万元、210 万元、140 万元,2021 年前三季度有所增长,为 220 万元。

但应用开发及其他服务的毛利率却没有因平均收入的增加而增加,2018-2020 年及 2021 年前三季度,第四范式的毛利率分别为 41.4%、48.8%、46.3%、44.6%。这是因为,每个行业对 AI 应用的需要不同,初期为新行业客户定制 AI 应用会对毛利率造成一定的影响。

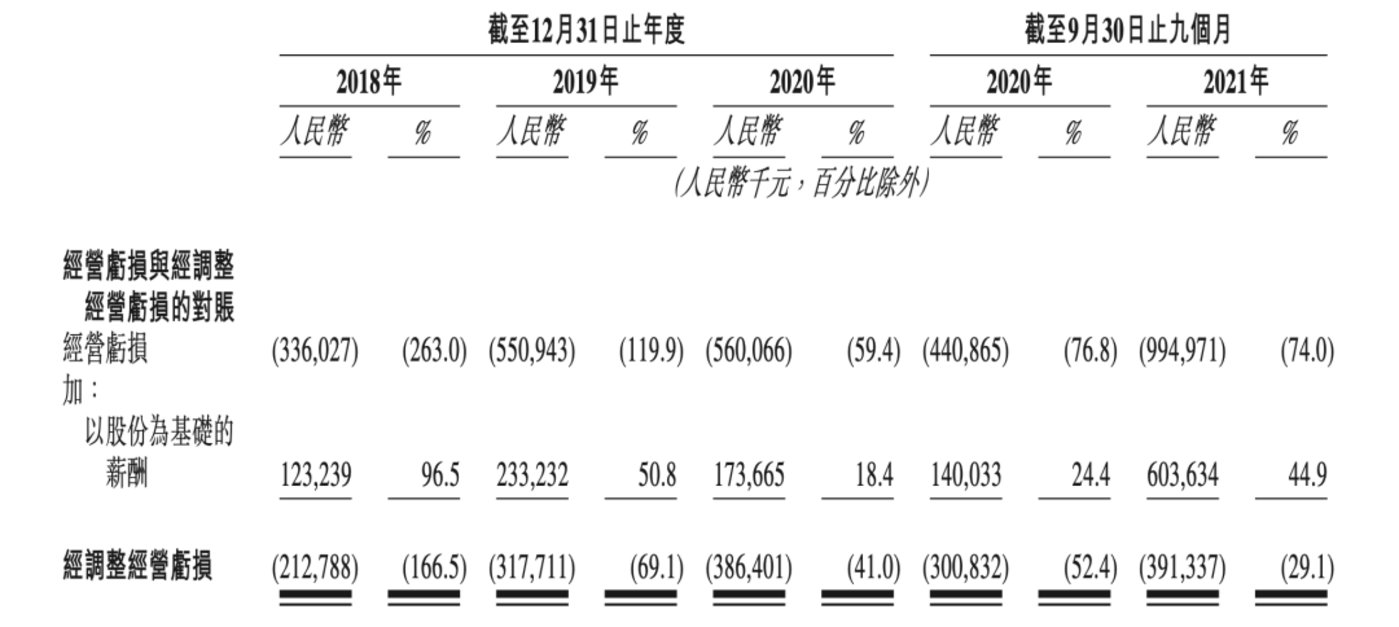

不过,巨额亏损的主要原因还在居高不下三大费用上,第四范式将主要原因概括为:“为开发及增强解决方案和技术栈而产生”的研发开支,“为提高品牌知名度和扩大用户群而产生”的销售及营销开支,“以股份为基础的薪酬”的一般及行政开支。2018-2020 年,三大费用绝对值虽然在上升,但占总收入的比在下降;2021 年前三季度,由于三大费用增长明显,占总收入的比略有增长。

第四范式的三大费用也不是没有减少的可能。根据招股书,雇员福利开支占了销售及营销开支、一般及行政开支的大部分,也是 2018-2020 年研发开支的主要部分,在雇员福利开支中,以股份为基础的薪酬又是主要部分。2021 年前三季度,以股份为基础的薪酬迅速增长至 6.04 亿元,同比增 331.1%。但由于以股份为基础的薪酬并非实际业务造成的亏损,而是来自于给员工的购股权,属于非现金性质不会导致现金流出,且若成功上市,这部分造成的亏损很快就可以消失。

来源/招股书

快手、小米等上市时都分别存在 1069 亿元、541 亿元的可赎回可转换优先股公允价值变动,这部分亏损同样并非来自业务本身,而是根据会计准则计算出的亏损。上市之后,这部分亏损也因优先股转换为普通股而减少。

但在 2021 年,第四范式在研发开支上的增长却主要不是因为雇员福利开支上涨。根据第四范式的招股书,2021 年前三季度研发开支中的 60.8% 来自于技术服务费,该部分支出是指若干非核心及不太复杂的研发项目的外包成本。

第四范式表示,非核心主要是针对先知平台,如其人工智能应用商店的应用及杂项产品模块的开发和用户界面的设计,不太复杂指的是产品测试这一类的工作。结合第四范式 2021 年前三季度应用开发及其他服务向新行业扩展的情况来看,外包项目费用支出的增长或许与此有关。

客户留存影响盈利水平

招股书显示,2018-2020 年及 2021 年前三季度,第四范式的用户数目分别为 38 名、79 名、156 名、186 名,其中标杆用户数量分别为 18 名、32 名、47 名、55 名。

第四范式所指的标杆用户为财富世界 500 强或公众上市公司的先知平台终端用户,某一期间的标杆用户数目指第四范式于该期间直接或通过解決方案合作伙伴间接产生收入的用户数量。2018-2020 年以及 2021 年前三季度,来自标杆用户的平均收入分別为 390 万元、830 万元、1230 万元、1240 万元。

第四范式用标杆用户的净收入扩张率来说明与用户业务关系的长期价值、客户留存以及扩张收入的能力。所谓标杆用户净收入扩张率,是指同一组特定用户,即标杆用户某年与上年收入的比值。2019 年、2020 年、2021 年前三季度,第四范式标杆用户的净收入扩张率分别为 250%、167%、148%。

不过,第四范式在客户留存上却存在一定的压力。根据招股书,第四范式先知平台及产品业务主要通过软件使用许可及 SageOne 销售,而非以订阅制形式提供。这就意味着,第四范式无法向 SaaS 企业那样让客户自动续费,第四范式也难以像 SaaS 企业那样通过客户留存率量化客户留存情况。

而且,即便客户对第四范式的先知平台非常满意,第四范式目前也只能通过获得新客户或向老客户出售额外的使用许可提高收入。

除此之外,从第四范式的产品上不难看出,收入占比高的先知平台及产品是主要让客户能够自己搭建 AI 应用,既不会直接接触用户的数据,也不是给用户提供一个现成的 AI 应用,在先知平台本身的技术条件能够实现的前提下,使用效果更多地是取决于客户本身。

因此,第四范式虽然因客户在经营中对 AI 应用需求不断增加,以及 AI 应用需求增加后 AI 应用开发的算力需求增加都有可能令用户再次向第四范式购买使用授权,但在短期内扩大用户规模却更利于第四范式的收入增长。

第四范式在招股书中表示,IPO 募集资金的一部分可能会用于投资战略技术推动者、专注于行业或子行业的专有解决方案提供商,主要原因之一也是为了扩大用户规模。招股书显示,第四范式 80% 左右的收入都是来自通过解决方案合作伙伴签订的终端客户。

第四范式表示,其解决方案的部分終端用戶在选择产品供应商或服务提供商时,倾向于使用向系統集成商采购,以省却与大量不同产品供应商或服务提供商直接磋商的麻烦。终端用户委聘第三方系统集成商,系统集成商将第四范式的解决方案嵌入到它们的产品中,从而为最終用户提供各种服务。第四范式引用灼识咨询的资料表示,通过解决方案合作伙伴客户与終端客户往來是行业惯例。

在巨头中突围

虽然目前国内成功登陆二级市场的 AI 企业不多,但仍有几家已经成功上岸的企业。虽然具体涉及的领域不同,但通过招股书与财报的对比,仍然能够看出来当前 AI 行业整体的一些情况。

“增收不增利”是当前 AI 企业最令人头疼的地方,但实际上,这些已上市或正在 IPO 的企业都正在亏损逐步收窄。

根据商汤的招股书,200 年及 2021 年上半年,商汤分别实现收入 34.46 亿元、16.52 亿元,同比分别增 13.9%、91.8%;经调整净亏损分别为 7.08 亿元、5.78 亿元,同比分别降 38.7%、18.3%。不过商汤的经调整净利润也还无法保持继续下降,根据其招股书,因研发投入增加,商汤预计 2021 年全年经调整净亏损将扩大。

当前 AI 企业的毛利率情况也比较稳定,专注软件的企业毛利率相对较高,可达到 70%,软硬一体的企业则不足 50%。2020 年,以软件产品为主的商汤和依图科技毛利率分别为 70.6%、70.99%,软硬一体的旷视科技、云从科技分别为 33.11%、43.21%。

商汤也有心插足硬件领域,在招股书中,商汤首次披露了自研 AI 算力芯片 STPU 的进度:量产 1.1 万课;依图科技则早已发布其云端 AI 芯片 QuestCore。可见,虽然当前纯软件模式更有利于实现高毛利率,但硬件却可以实现更完整的功能、一体化的产品,以及实现更高的营收数字。

不过,相对于商汤和依图科技这些视觉类 AI 企业,以平台帮助企业提高 AI 应用能力的第四范式当前的重心仍在软件上,在 2021 年 6 月的一场发布会上,第四范式技术副总裁郑曌宣布 Knot“中国结”计划,要在 1 年之内实现 95% 以上的核心技术开源开放。

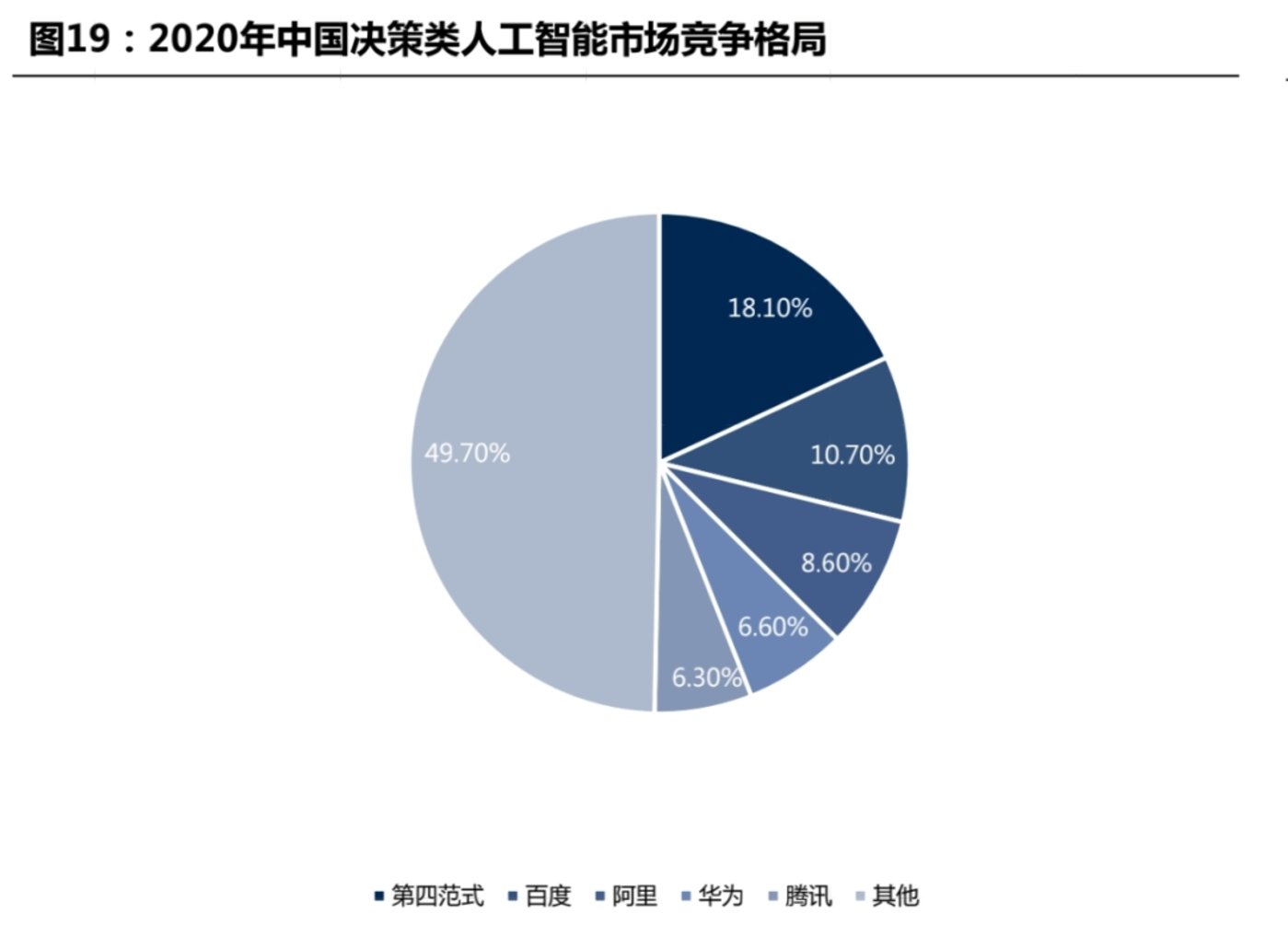

第四范式这么做,与其所处的细分领域有关。根据国信证券的研报,决策类 AI 解决方案供应商第四范式真正的对手并非这些 AI 独角兽,而是百度、阿里、华为、腾讯这些业务线丰富的老科技巨头。

来源/国信证券研报

To B 市场细分且分散,给了像第四范式这样新一代 AI 公司异军突起的机会。

虽然表面上看,和这些科技巨头比,年轻的第四范式在以企业服务为主的决策类 AI 市场上的缺陷非常明显,那就是既无硬件和算力上的优势,又无生态的优势。但从结果上来讲,细分领域第四范式依然能拿到一个相对不错的市场份额,这可能就源于对细分行业的深耕和专注。

来自: 钛媒体