技术大割裂时代,有的公司出生不久就老了

技术大割裂时代,有的公司出生不久就老了

文/古月

来源/锦缎(ID:jinduan006)

昆虫学中有一名词叫“化性”,是指昆虫在一年间繁殖的代数,两代及以上称之为多化性;另一个词“世代叠加”,则指多化性昆虫由于从发生期到成虫产卵期较长等原因,而使其前后世代间表现出明显重叠的现象。昆虫的化性其实并非一成不变,具体取决于昆虫各自所处的地区温度、发育快慢以及休眠情况等环境因素。

实际上,“世代叠加”现象在当前时代背景下,也能够解释为什么同一时期同一行业下不同商业底蕴所对应的价值各不相同,规模化速率、成长空间、产业价值等因素度量着商业间不同代际差。

今年的道路货运行业就出现了明显的“世代叠加”现象,满帮集团(NYSE:YMM)、福佑卡车(NASDAQ:FOYO)以及图森未来(NASDAQ:TSP)都走向资本市场,其中图森未来和满帮集团已先后成功登陆美股,市场则给出了判断。

图:左图森未来,右满帮集团,来源:雪球

敏锐的资本能够甄别出货运行业“世代叠加”中不同公司对照的世代缩影:

满帮披着互联网平台的外衣,从事着服务货运司机的业务,依托平台属性能够快速产生规模效应,但模式依循传统货运逻辑,平台与司机存在固有矛盾,市场天花板易见;

福佑虽然同样是一家平台公司,但瞄准的是大企业“仓到仓”的货运服务,通过中台调度系统向行业输出标准化服务体系,同时提升合作车队的运营效率,这一模式前期规模效应弱,强项在于行业介入深度足够,商业价值在于效率提升的空间,成长性较强;

图森则是一家技术公司,在福佑的商业模式基础上,通过自动驾驶技术完成对货运行业核心生产要素司机的替换,完成行业生产力的提升以及生产关系的转变,以技术创新激发市场红利。

构筑三家公司的商业内核依次是传统散单货运模式、平台优化调度模式、以及技术创新驱动模式,世代关系已是一目了然。

不过,商业模式并没有绝对的高低贵贱,环境不同就会孕育公司不同的化性,导致公司间不同世代差。目前中国货运物流仍处在由“散、小”的传统模式向平台模式转型,也即以满帮和福佑为代表的货运商业模式;技术优势总是短暂的,图森也必然将面临惨烈的竞争。

满帮:信息掮客辅助货运司机

从满帮(NYSE:YMM)的业务构成看,货运撮合服务(包括经纪收入、会员费、交易佣金)和增值服务(信用贷款和 ETC 服务)基本是3:1 关系,其服务对象聚焦“小、散”市场的货车司机,围绕他们需要的接单信息、税务挂靠、资金需求等展开业务。

本质上看,满帮做的是撮合交易,在传统“黑板展示”模式的基础上构造一个新的网络平台渠道,背后的价值是解决车、货双方的不信任问题。

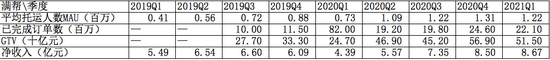

图:满帮集团相关运营数据,来源:公司公告

在商业模式上,其围绕司机本身,通过聚合供需两端信息提高货运司机的业务周转效率,公司未来的业务规模增长依赖于司机的体验情况,规模与司机在平台中承接的订单数量成正比。数据显示,满帮的净收入/GTV(平台货运交易总额)基本稳定在 1.7% 上下,这也是满帮的盈利来源,增长只能通过不断做大平台交易额来实现。

截至 2021 年底,已有 280 万货车司机在满帮平台上完成过交易,其中 130 万为平台的 MAU 司机,涉及服务 20% 的中国中型和重型货运司机;2020 年平台 GTV 为 1738 亿元,总完成订单 7170 万件,覆盖了中国 300 多个城市。

所以理论上,这又是一门流量生意:前期平台可以靠砸钱换司机,以 50% 的货运司机渗透率估计,未来平台的 GTV 或能达到 4300 亿元,其年净收入约能达到 70 亿元。

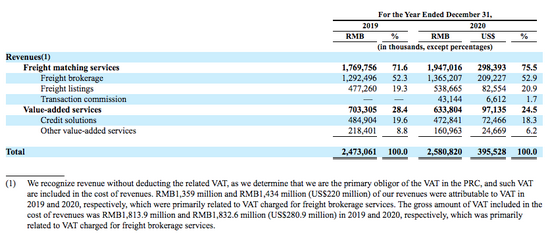

图:满帮营收结构数据,来源:公司公告

不过,满帮的撮合交易属性并不纯粹,2020 年其净收入中货运经纪业务占据大头约 13.65 亿元,而公司的增值税收入达到 14.34 亿元,增值税与货运经纪业务直接相关;而 2020 年包含增值税的收入成本(即扣除增值税退税部分)为 10.99 亿元,占据收入成本的 85%;2020 年满帮经营获得现金流 5.75 亿元,其中增值税退税部分贡献了绝大部分现金流。

简单来说,满帮更像是一家大型的无车承运平台,满足货运司机开票的需求。

中国的货车司机大多是个人车主,2016 年增值税改革之后,他们只能通过挂靠代开增值票,但在某种程度上并不合规,所以 2016 年试点了无车承运,2020 年变为网络货运,并且给予了税收优惠。但在现实中,这部分税收差额并没有惠及太多个体车主,大部分留存到了平台。

从这个角度看,满帮的商业前景和利润空间并不会很大,对于最求高 PE 的投资者来说,缺乏想象空间。

图:网络货运平台的增值税,来源:网络

总体上,相比于货运经纪人在小黑板上展示货运信息并卖给货运司机的传统模式,满帮是借助互联网和聚合平台等工具使传统模式在无边界的网络上迅速实现规模化,一定程度上消减了货、车之间的信用问题,但在货运流程上仍不透明,只是一种传统模式的线上化改造。

福佑:标准化渗入托运环节

“互联网+”模式里,流量撮合是一种直接快捷的打法,数字化垂直渗透行业则是另一条路径。后者的难度显然更大,扩张速度更缓慢。

但后者经过沉淀后垂直渗透往往更有爆发力,原因在于其聚焦产业交易链,通过数字化的方法将货运的交易和运输环节呈现出来,进而实现交易价格的稳定,运输环节中时间和空间上的优化,以此提升产业效率。

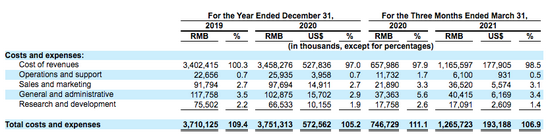

就目前情况看,这条路并不好走,今年同样在美股递交 IPO 的福佑卡车(NASDAQ:FOYO)已经反映出这个问题。其 2019 年和 2020 年毛利率分别为-0.3% 和3%,2020Q1 和 2021Q1 的毛利率则分别为 2.1% 和 1.5%,在业务还不具备规模效应的情况下,利润低和利润不稳定是最直接的显现。

图:福佑的成本和费用数据,来源:公司公告

简化看,福佑的业务主攻运输服务领域,具体又可分为两块(即前端交易竞价和后端货运数字化),主要服务于大客户(KA)和中小企业客户(SME),聚焦企业的“仓到仓”货运需求,形成标准化货运服务。

福佑依赖于前期货运数据的沉淀,货主提供托运需求之后,平台会优化需求信息再分配给经纪人竞价,这可以稳定平台中的价格波动和引导供需双方的心理预期;当大量货源订单达成后,平台将不同客户、不同时点、不同线路的临时性整车订单整合重构,从全局优化调配订单及托运路线;后续平台通过车管、调度、客服、运营来给司机作业监控。

这个业务难以立竿见影,原因在于:

第一,传统模式的经纪人利用供需信息不对称掌握价格主导权,平台难以短时间内大规模俘获经纪人,需要地推投入;

第二,货源主要集中在 KA 手里,平台对 KA 溢价能力弱,短时间内利润天花板难破;

第三,托运环节的标准化管控也推高了成本,一方面需要数字化设备投入(云服务支出),另外对货运司机也需要维护成本(保险及其他福利支出)。

但也具备潜力,由于参与交易环节,平台的营收规模要比撮合交易高很多;而标准化货运服务更符合 KA 以及基于“短平快”调性 SME 的货仓调度需要,所以货单资源有保障;随着地推规模逐步扩大,平台的司机数量、城市数量、路线数量都将增长,基于大数优化带来的资源效率的提升,将拓宽利润空间。

图:福佑“仓到仓”物流服务,来源:网络

截至 2021 年 3 月底,福佑只在中国 37 个城市设有分支机构,超 58 万司机在平台完成货运订单,其中 2020 年平台年收入超 5 万元的司机数为 1.52 万人;对应的 KA 数量为 230 家,SME 则超过 1 万家。这样的规模相比于全国的货运司机数量和企业数量,福佑还处于创业阶段,未来的想象空间是亮点。

而站在道路运输产业效率上看,福佑提供的是一套标准化及数字化货运服务流程,在规模扩大的情况下,能够在体系内优化货运资源在时间和空间上的配置效率,这也是福佑之于行业发展的价值所在。

图森:终究科技才是第一生产力

尽管福佑试图在路运的产业流程及配置优化上挖掘商业价值,但归根结蒂这一模式仍受制于司机的成本和效率约束,本质上依然是依附于“互联网+”式模式创新,并不能从更深层次上改变路运行业的生产力和生产关系。

不过,新生产力已经在酝酿中。

远在太平洋彼岸的货运干线上,已经有 50 辆搭载着自动驾驶装置的大型卡车在美国城际间穿梭(也有 20 辆搭载同样装置的卡车在中国的封闭式货运码头测试作业),这套基于 L4 级别的自动驾驶系统及搭载卡车来自于今年刚刚上市的图森未来(NASDAQ:TSP),这是一家专注研发货运物流领域 L4 级别自动驾驶解决方案的技术公司。

图:图森未来卡车,来源:网络

当然,由于目前中美两国道路监管的区别,货运自动驾驶要在中国落地还有一段监管适应期,但正在起势。

在刚刚落幕的上海人工智能大会上,自动驾驶成为一大看点,不仅云集了图森未来、嬴彻科技、智加科技和西井科技等自动驾驶卡车解决方案商,还包括 Apollo 和 AutoX 的 Robotaxi、美团的无人配送车、仙途智能的无人清扫车等自动驾驶相关公司及产品,国内无人驾驶市场的前景清晰。

美国则直接走在了智能驾驶市场的最前沿处,目前已有 43 个州允许 L4 自动半挂卡车测试,其中 24 个州允许商用部署,美国货运自动驾驶市场即将驶入快车道,这也在一定程度上解释了图森未来目前所取得的 5700 辆 L4 卡车的订单规模。

类似于福佑卡车的模式,图森未来承接的依然是企业间“端到端”的货运业务,但它的标准化范围囊括了货车司机这一核心生产要素,这意味着图森模式蕴含着更为充沛的能量。

图:自动半挂卡车对传统货运成本的影响,来源:公司公告

以美国市场为例,预计到 2023 年卡车司机缺口将达到 10 万人;卡车司机每英里的运营成本为 43% 是绝对成本支出,高于第二的燃油成本近 80%;在高速场景中,无人卡车可以节省 10% 上下的燃油支出;美国 10% 的道路干线完成了 80% 的货物运输工作;据麦肯锡公司表示,无人货运可为美国卡车运输业节省 800 亿至 1250 亿美元的总体运营成本;今年 6 月亚马逊已经向智加科技订购了 1000 套自动驾驶系统,用于自家的物流网络。

具体而言,美国货运卡车行业毫无差异性,进入壁垒低,价格竞争是主要手段,这导致运营商的利润率低于 10%。然而,图森的自动驾驶方案,省掉最大的人力成本,预计运费降低 15%。

因此传统模式面临覆灭:要么亏损保订单,要么维持运费价格但订单随自动驾驶卡车公司们产能提升而逐渐被侵蚀。

唯一的不确定性在于,图森当前的产能还很低,一切还在理想状况中运行。2020 年,图森只拥有 70 辆试运营的 L4 货运卡车。当 5700 辆订单逐渐落地,自动驾驶系统是否还能经受考验,这是个问题。

长期看,美国和欧洲均有 230 万辆的重型卡车保有量,亚太地区则达到 760 万辆,现阶段图森 5700 辆订单,渗透率不到欧美亚市场的万分之五,这是它的潜力所在。不过必须意识到,货运自动驾驶竞争激烈,包括智加科技、小马智行等都在加大投入力度,图森还远谈不上有稳固技术护城河。

货运行业世代叠加的过程中,交易撮合平台的满帮,锁定大客户能在一定程度上优化效率的交易平台福佑,以及自动驾驶平台图森,三家公司各自的命运暂且不提,比如图森所在的领域,会有更多的同类物种诞生。

但它们演进的过程——更先进技术驱动的商业模式替代就有商业模式——将是不可逆转的洪流。

来自: 锦缎(ID:jinduan006)