不搞房产的顺丰不是好快递

不搞房产的顺丰不是好快递

文/庆秋

来源:BT 财经(ID:btcjv1)

顺丰能否成功收获第二增长曲线,摆脱并不擅长的价格战泥潭,或在此一举。

王卫要收获自己的第二家上市公司了。

2 月 10 日,顺丰房地产投资信托基金(简称顺丰房托,SFREIT)向港交所递表;5 月 5 日,开始公开招股,发售价介于每基金单位 4.68 港元至 5.16 港元,集资最多约 26.83 亿港元;预计 5 月 17 日挂牌,股份代号 2191。

若顺利上市,不仅对于香港市场意义重大:将是香港房地产信托基金市场首个物流 REIT,同时也是首个非地产的快递企业赴港发行 REIT;更对顺丰意义重大:自今年一季度亏损近 10 亿元暴雷跌停后,此举能否重振市场信心,再次顺风前行?

为何分拆房托上市?

今年 2 月,顺丰宣布了两则重磅消息,一是拟收购港交所上市的最大的国际物流公司嘉里物流,二是顺丰房托提交赴港上市申请。在随后的交易日,迎来了 124.7 亿元的历史最高股价。

然而,两个月后,顺丰一季度巨亏 9.89 亿元,同比下降 209.01% 的消息,震惊市场。股价一路狂泻,至 5 月 10 日收盘已腰斩至 62.26 元,市值蒸发超过 2000 亿元。王卫本人身价缩水也超 1000 亿元,还现身股东大会首次对投资者致歉。

快递一哥为何会陷入如此困境?业内普遍认为,主要原因有二,一是被拖入价格战泥潭,为此付出高额成本;二是常年真金白银投入的供应链物流业务,迟迟未能回血。

在极兔入局之后,电商快递领域的价格战愈发激烈。据新浪财经报道,顺丰单票收入已持续 22 个月同比下降,并与 2019 年 9 月起降幅持续达两位数。

今年 3 月,顺丰单票收入为 15.74 元,同比下滑 12.12%。相比而言,这还算高价,而“通达系”单价更低,且降幅不甘示弱。据悉,韵达单票收入为 2.19 元,同比降 13.44%;申通单票收入 2.25 元,同比降 27.65%;圆通单票收入 2.25 元,同比降 11.03%。

此外,顺丰的市场份额也在不断被挤占。2021 年 2 月数据显示,韵达、申通、圆通单量比去年均增长超 100%,而顺丰只有 47.16%。

再看供应链业务。王卫曾在 2017 年表示,顺丰要对标的“不仅是 4 千亿的传统快件配送市场,而是 12 万亿的大物流市场”。为此,顺丰不惜投入巨资,在全球大举收购供应链物流公司,今年更是以 175.55 亿元的大手笔拿下了嘉里物流 51.8% 的股份。

不过,从财报数据来看,高额投入尚未实现预期收益。2020 年,顺丰整体供应链业务不含税营业收入为 71.04 亿元,仅占到全年营收 1539.87 亿元的 4.61%,而占比九成以上的速运物流业务的单月营收就已达百亿级。

此外,供应链市场也强敌环伺,阿里菜鸟、京东物流都是不容小觑的重量级对手。而且,京东物流上市在即,估值或达 2600 亿元,一轮资本狂潮即将来袭。

如今,市场留给顺丰转圜的时间和空间越来越少。内外交困,顺丰要想保住自己的一哥地位,维持市场信心,必须打出一张有分量的牌。

被分拆单独上市的顺丰房托或许能担此重任?

据公告显示,顺丰控股 100% 持有顺丰房托,顺丰房托的投资重点为全球范围内可产生收入的房地产,初步重点为物流地产。公告表示,顺丰房托上市将有助于盘活公司的物流资产,增强公司的现金流,进一步支持公司战略资产投入,持续扩大规模,提升经营能力。

顺丰通过房产的溢价升值就曾获益颇丰。有新闻报道,王卫凭借旗下 216 处不动产,收获了不下 100 亿元的身家。2016 年上半年,顺丰实现营业收入 260.87 亿元,归属母公司净利润为 17.53 亿元。而同期的深圳写字楼售价平均上涨约 2 万元,王卫在深圳的 10 万多平米的不动产就增值达到 20 亿元,远大于公司净利润。

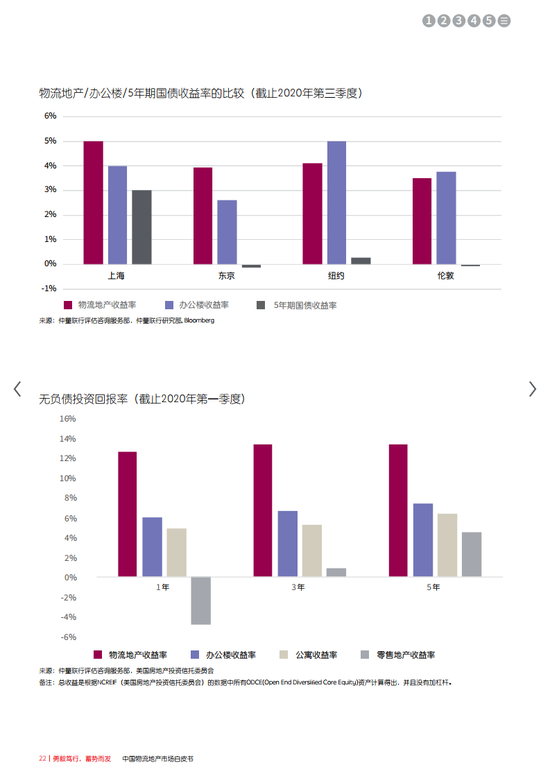

更重要的是,相比于其他收益率极不稳定乃至急速萎缩的房地产业态,顺丰瞄准的物流地产的投资回报率一直处于较高水平。

数据显示,北上广等一线城市的物流地产为6-8%,高于商业地产的4-5%、住宅地产的2-3%,更受海外基金和长期投资者的青睐。

物流地产有多火?

中国物流地产的起点,始于 2003 年,全球物流地产霸主普洛斯进入中国。此后十多年,物流地产发展迅猛,吸引了不同来路的企业来争抢这块蛋糕。

其中有易商红木、宇培等本土物流地产商,有万科、碧桂园、绿地等传统房地产商,也有阿里、京东、苏宁等电商巨头,更有顺丰、三通一达等物流企业。

外资买家早早地就对中国物流地产青睐有加,比如,国际投资巨头黑石集团已在中国布局 23 个城市,运营园区 5 所;普洛斯目前也在国内 43 个区域布局物流基建,在中国市场拥有 267 个园区,建筑面积共计 3340 万平米,是当之无愧的行业老大。

国内玩家虽然起步较晚,但势头也很猛。

被誉为“超级黑马”的易商红木(ESR)在去年高飞猛进,目前资产规模已高达 299 亿美元,市值达到 110 亿美元,成为专注亚太区的最大物流地产商。

万科也在不断加码,万纬物流累计开业建筑面积 616 万平方米,仅去年一年营收就高达 18.7 亿元,同比增长 37%。

京东、苏宁等更是携重金强势杀入。据悉,目前京东物流已在全国运营超过 800 个仓库,建设超大型物流园 28 座,并推出了首支物流地产开发基金,资产管理规模达 30 亿元人民币,截至目前,核心基金和开发基金的资产管理规模合计超过 190 亿元。苏宁则与普洛斯牵手,合资成立 38 亿元物流地产基金,用于收购其自持有的仓储物流项目。

过去一年,受新冠疫情影响,商业地产受到了较大冲击,而物流地产逆势发力,从幕后走到台前,一跃成为众多投资者觊觎的新赛道。

主要原因归为,电商行业因疫情再一次被强烈激发,催生出了直播电商、社区团购等新形态,下沉市场不断被发掘扩大,三四线城市仓储进一步释放,由此引发旺盛的物流基础设施需求。

据相关报告,2020 年中国电子商务、消费品、物流服务等行业对高标准仓库的需求远大于供应,缺口超过 1 亿平方米,短期内市场将维持供不应求的状态。在普洛斯全球物流基础设施中,电商客户占比也已经由 5 年前的 25% 左右提升至 40%。

物流地产的本质还是土地争夺战,尤其是在一二线城市,庞大的土地储备、持续上涨的租金水平以及稳定优质的长期租户,都助力物流地产成为企业的新增长点和强大底气。

此外,随着政策红利不断推出,中国物流地产行业将进一步释放发展潜力。2018 年,发改委、交通运输部两部委就在《国家物流枢纽布局和建设规划》中提到,到 2025 年要形成 150 个国家级物流枢纽。此外,还有针对冷链物流产业的规范建设以及物流企业大宗商品仓储用地城镇土地使用税的减征政策,都有助于物流地产行业降本提效,长期发展。

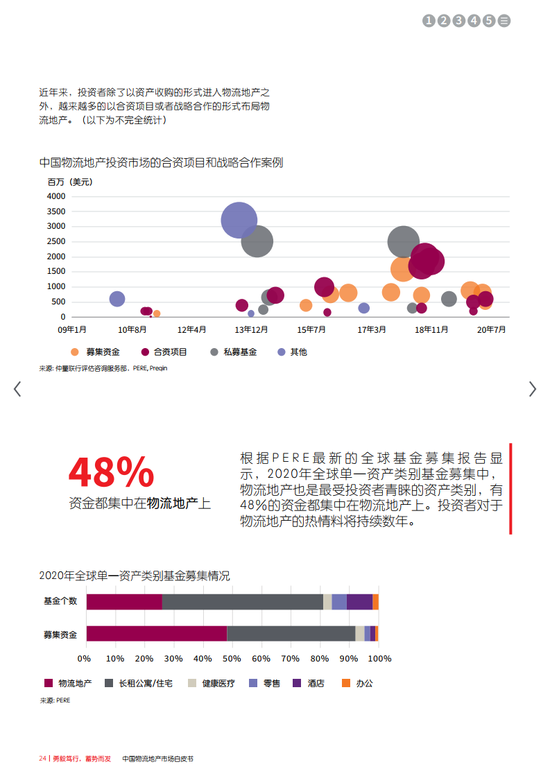

种种利好之下,物流地产已成为各大资本争夺的新战场。据仲量联行的数据显示,2020 年中国物流地产的投资额较去年上升 77%,预计 2021 年物流地产新增供应面积将突破 1000 万平方米,创下历史最高位。

顺丰在这个历史关键节点卡位,其意图显而易见。能否成功收获第二增长曲线,摆脱并不擅长的价格战泥潭,或在此一举。

REITs 是万能药吗?

值得一提的是,顺丰房托的上市性质是 REIT,走的是资本证券化之路。

简单来说,REIT 将流动性较低、非证券形态的房地产资产转化成可以在资本市场上流通的证券资产。

REITs 对于物流地产意义重大。物流地产是典型的重资产行业,不同于住宅等销售型物业,物流地产项目只能通过物业经营来获取租金等经营性收入,资金的回收期非常漫长,一般需要十年以上。发行 REITs,盘活资产,由重转轻,既能获得充裕的现金流,有效解决资金难题,又能持有稀缺的土地资源,实现规模化扩张,优化收益,可谓一举多得。

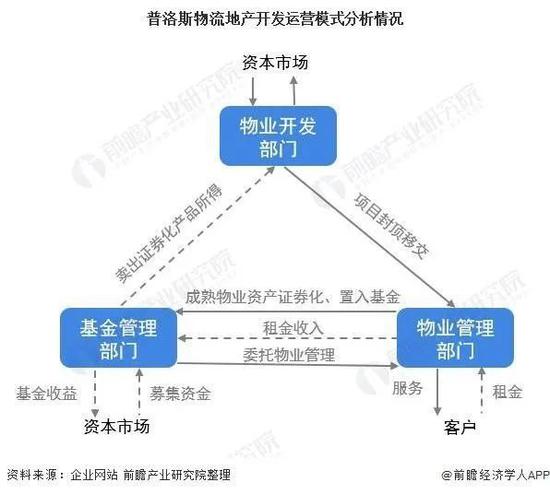

在物流地产领域,将这套轻资产手法玩得风生水起的正是老大哥普洛斯。

普洛斯通过出售 REITs 份额,撬动 3 到 5 倍的杠杆,获得巨额流动资金,成为在中国快速扩张的根本。据悉,截至 2020 年底,普洛斯募集并运行了 7 支专门投资于中国的私募基金,资产管理规模超过 1300 多亿元,衍生的基金管理规模也突破百亿美元级别,年获取的基金管理费达到过亿美元级别,收益相当可观。

易商红木也是这种模式的受益者,仅用 8 年时间里就实现了资本市场的登陆,并在持续高速发展,资产规模实现数十倍增长。其招股说明书显示,单个项目从拿地、设计、建设到租赁的全发展周期耗时约 12-24 个月,资金循环效率极高。

顺丰要走的正是这样一条道路。

早在 2018 年 12 月,顺丰就试水过资产证券化,成立了国内首单类永续物流地产储架类 REITs“华泰佳越-顺丰产业园一期资产支持专项计划”,当年首期发行募资规模达 18.46 亿元,公司实现资产增值投资收益约 8.08 亿元。2019 年,第二期募集资金总规模 13.6 亿元,实现资产增值投资收益 6.14 亿元。截至 2020 年底,该专项计划募资已超过 45 亿元。

不过,囿于国内 REITs 政策迟迟未正式出台的影响,国内物流地产商发展备受束缚,规模难以匹敌海外基金。

好在去年,《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》和《关于做好基础设施领域不动产投资信托基金(REITs)试点项目申报工作的通知》两条政策终于相继出台。

公募 REITs 试点的正式起步,为物流地产规模化、可持续发展保驾护航,可以预见,未来物流地产在 REITs 模式的巨大资本支持下将迅速驶上快车道,迎来前所未有的高速发展。

此外,港交所也推出了 REITs 的利好政策。2020 年 12 月 4 日,香港《房地产投资信托基金守则》修订,放宽 REITs 投资限制,包括容许房托投资物业发展项目时超过现有的资产总值 10% 的上限,将房托基金的借款限额由资产总值的 45% 提高至 50% 等。

而且,在港股上市的 REITs 也有不俗表现,比如越秀 REITs 就在上市后实现惊人增长,资产规模从 45 亿元提升至 2020 上半年的 363 亿元。

可以说,顺丰房托上市,占尽了天时地利人和,节点把握得相当好。

不过,REITs 并非是解决顺丰发展困境的万能药。业内人士表示,一只 REITs 能否有优异表现,不止取决于上市市场的基本情况,更取决于旗下投资性物业的运营情况。

目前顺丰房托的物业资产为三处:佛山桂城丰泰产业园、芜湖丰泰产业园以及位于香港的亚洲物流中心-顺丰大厦,总估值达 60 亿港元。

可以看到,香港物流园区面积最大、租金最高,估值也最高,达 52 亿港元,在整个资产组合中分量最重。不过,2020 年受诸多因素影响,香港物业租金下跌 17%,为 2009 年以来的最高水平;REITs 股价受益显著降低,分红缩水,整体收益率出现较大的负增长。

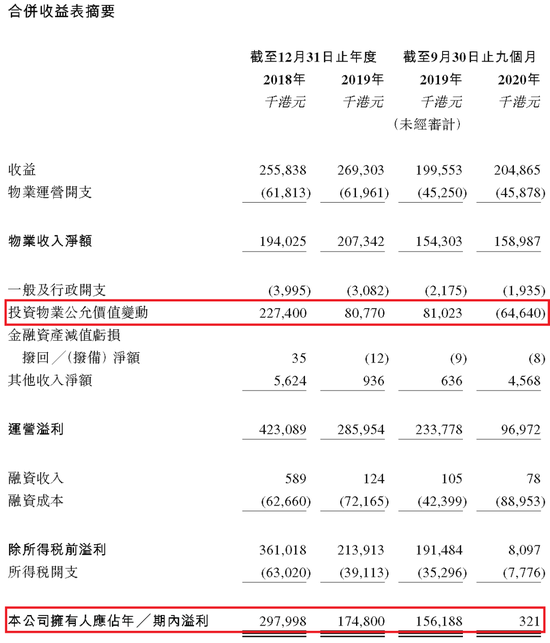

这也导致投资物产的公允价值出现波动。因公允价值变动录得亏损为 64.6 百万港元,使得顺丰房托 2020 前 9 月的期内盈利仅 32 万港元,与 2019 年同期相比跌去 99.8%。

仅香港一地的波动,就直接拉低了利润表现,而佛山、芜湖二地并非一线城市,租金水平的上涨空间恐怕也难以撑起较高收益。

此外,从租户结构来看,顺丰关联租户占到了同期总租金收入的八成,租金收入总额前 5 名中有 3 名来自顺丰控股,这意味着顺丰房托主要依赖于母公司供血。单一客户和关联交易,都会对基金收益预期有一定影响。

也就是说,优质的物流地产资源仍是顺丰房托的发展核心。如果所在城市不能保持土地增值潜力,就无法吸引稳定长期的租户,企业也难言大规模发展。

而一旦回归到土地争夺战,顺丰要面对的对手,远比在快递领域强大且众多。首支物流地产 REITs 的名声,或许能让资本市场一时买单,但未来能否占据鳌头,顺丰还有很长的一段路要走。

来自: BT财经(ID:btcjv1)